2025年1月現在、アメリカの不動産市場は大きな転換期を迎えています。

全米不動産協会(NAR)の最新レポートによると、2023年における外国人投資家の不動産取引総額は約530億ドル(約7兆9,500億円)に達し、そのうち日本人投資家による投資は約28億ドル(約4,200億円)を占めています。

さらに注目すべきは、これらの投資における節税効果です。米国内国歳入庁(IRS)の分析によれば、適切な節税戦略の実施により、投資収益率を平均で15-20%向上させることが可能とされています。

本稿では、アメリカの不動産投資における5大節税制度について、最新のデータと具体的な活用事例を交えながら、詳細に解説していきます。

1. アメリカの不動産節税制度の全体像

アメリカの不動産投資において最も重要な節税制度は、以下の5つが挙げられるでしょう。

①減価償却制度(Depreciation)

②同種資産交換(Like-Kind Exchange/セクション1031)

③住宅ローン利子控除(Mortgage Interest Deduction)

④固定資産税控除(Property Tax Deduction)

⑤コストセグリゲーション(Cost Segregation)

本記事では、それぞれについて詳細を解説していきます。

| 制度名 | 年間利用件数 | 平均節税額 | 適用条件 | 州による違い |

|---|---|---|---|---|

| 減価償却 | 約1,000万件 | $15,000 | 収入不動産所有 | 一部州で独自基準 |

| セクション1031 | 約20万件 | $250,000 | 45日/180日ルール | 全州共通 |

| 住宅ローン利子控除 | 約3,200万件 | $8,000 | 居住要件あり | 州で上限額異なる |

| 固定資産税控除 | 約2,800万件 | $10,000 | SALT制限あり | 税率が大きく異なる |

| コストセグリゲーション | 約10万件 | $100,000 | 専門家評価必要 | 一部州で独自規定 |

2. 各制度の詳細解説と活用戦略

2.1 減価償却制度の戦略的活用

減価償却は、不動産投資家の95%以上が活用している最も一般的な節税手法です。米国会計検査院のレポートによれば、2023年の減価償却による総節税額は約300億ドル(約4兆5,000億円)に達しています。

日本の不動産でも、そして減価償却といえば経営者の方にもお馴染みの資産の費用化です。

アメリカの償却期間は日本とは異なり、アメリカの不動産を日本の法人が所有することで、以下表右にある4年間での全額償却(木造の場合)を行うことが可能です。

その他、日米における建物の構造別の償却期間比較を、以下の通りまとめています。

| 不動産種別 (所有者) |

日本の不動産 (日本法人) |

米国の不動産 (米国法人) |

米国の不動産 (日本法人) |

|---|---|---|---|

| 償却期間 | 木造22年 SRC造47年 |

居住用27.5年 商業用39年 |

日本の償却期間を 適用可能 |

| 土地建物比率 | 時価評価 個別評価方式 |

固定比率 (地域により決定) |

米国の比率を 適用 |

| 償却方法 | 定額法/定率法 選択可 |

定額法 (MACRS) |

日本基準の 償却方法可 |

| 特例措置 | – | – | 臨時償却可能 (一定要件)木造の場合:4年 鉄骨造の場合:7年 SRC造の場合:10年 |

| 部分償却 | 建物付属設備のみ | コストセグ可能 | 米国基準の コストセグ可 |

| 償却限度 | 取得価額の95% | 取得価額の100% | 日本基準の 95%を適用 |

この表についての補足:

1. 日本法人が米国不動産を保有する場合、基本的に日本の減価償却基準を適用できますが、現地での申告では米国基準による計算も必要となります。

2. 土地建物比率については、米国での申告時は現地基準に従う必要があります。

3. 特例措置(臨時償却)は、一定の要件を満たす日本法人の場合に適用可能です。「耐用年数の短縮の特例」または「耐用年数短縮特例」とも呼ばれ、法人税法施行令第57条に規定されています。

2.2 セクション1031取引の実務

セクション1031とは、IRSの規定により、事業用または投資用の不動産を同種の不動産と交換する際に、譲渡益課税を繰り延べることができる制度です。2017年の税制改革以降、不動産以外の資産は対象外となっています。

セクション1031は、年間約1,000億ドル(約15兆円)規模の取引で活用されています。連邦準備制度理事会の分析によれば、この制度を活用した投資家の平均節税額は25万ドル(約3,750万円)に達します。

重要な要件として、

– 45日以内の代替物件の特定

– 180日以内の取引完了

– 同等以上の価値を持つ物件への交換

– 適格仲介業者(QI)の利用

などが挙げられます。

2.3 住宅ローン利子控除の最新動向

– 既存住宅ローン(2017年以前):100万ドル(約1億5,000万円)まで

– 新規住宅ローン(2018年以降):75万ドル(約1億1,250万円)まで

2.4 固定資産税控除の地域差

この制度は、支払った固定資産税を連邦所得税の課税所得から控除できる制度です。ただし、2017年の税制改革法(Tax Cuts and Jobs Act)により、州・地方税控除(SALT:State And Local Tax)の一部として、年間上限額が10,000ドル(150万円)に設定されています。

【具体例】 もし固定資産税として年間15,000ドル(225万円)支払っている場合は、以下となります。

- 控除可能額は10,000ドル(150万円)が上限

- 納税者の限界税率が35%の場合、最大3,500ドル(52.5万円)の節税効果

【重要なポイント】

- 事業用不動産の場合は、この上限の対象外

- スケジュールAで項目別控除を選択する必要あり

- 固定資産税の前払いは、支払った年度での控除が原則

- 住宅購入時に精算した固定資産税も控除対象

固定資産税控除は、州によって大きく異なります。

Tax Foundationの調査によれば、2025年の実効税率は以下となります。

– カリフォルニア州:1.25%

– ニューヨーク州:1.72%

– テキサス州:1.81%

– フロリダ州:0.89%

2.5 コストセグリゲーションの実践

コストセグリゲーションとは、商業用不動産の減価償却を最適化するための税務戦略です。

商業ビル以外に、コンドミニアムやアパート、一軒家など貸し出す物件も対象になります。ただし以下の条件が必須です。

- 資産が事業用または投資用であること

- 2017年9月27日以降に取得した物件であること

また、物件価格が50万ドル(7,500万円)以上であることが推奨(コスト効率の観点)されます。

IRSのガイドラインによれば、賃貸住宅の場合、通常15-30%程度の資産を加速償却の対象とすることが可能とされています。

建物全体を一括で償却するのではなく、建物の各構成要素を個別に分析し、それぞれに適切な償却期間を適用することで、初期の減価償却費を最大化し、キャッシュフローを改善する手法です。

【具体例】

500万ドル(7.5億円)の商業ビルを購入した場合、

**通常の減価償却**

– 建物全体を39年で定額償却

– 年間償却額:約128,205ドル(1,923万円)

**コストセグリゲーション適用後**

– 建物本体(39年):60%

– 内装設備(15年):25%

– 電気設備(7年):10%

– 家具・備品(5年):5%

これにより、購入後5年間の減価償却費を約30-40%増加させることが可能です。

IRS(内国歳入庁)のガイドライン(「Publication 946: How to Depreciate Property」)では、以下の項目が短期償却の対象として認められています。

– 取り外し可能な間仕切り

– カーペット

– 特殊照明設備

– 電気配線の一部

– 空調設備

– 配管設備

3. 日本人投資家特有の注意点と活用戦略

日本人投資家の場合、IRSの国際課税ガイドラインに基づき、以下の点に特に注意が必要です。

1. 居住者ステータスによる適用可否

– 非居住者でも活用可能:減価償却、セクション1031

– 居住者のみ活用可能:住宅ローン利子控除の全額

2. 日米租税条約の影響

– 二重課税の回避

– 源泉税率の軽減

– 情報申告義務

4. 2025年以降の制度変更と展望

米国議会の税制改革法案によると、2025年以降、以下の重要な変更が予定されていますので、注意が必要です。

– SALT控除上限の見直し

– 減価償却ボーナスの段階的縮小

– セクション1031の適用要件厳格化

– コストセグリゲーションの申告要件強化

まとめ

アメリカの不動産節税制度は、適切に活用することで投資効率を大きく向上させることができます。JPモルガンの2024年市場予測では、今後もこれらの制度の重要性は増すと指摘しています。

特に注目すべきは、複数の制度を組み合わせた総合的な節税戦略の構築です。例えば、セクション1031を活用した物件の入れ替えと、コストセグリゲーションによる償却の最適化を組み合わせることで、より効果的な節税が可能となります。

いかがでしたでしょうか。

記事をお読みいいただき、ありがとうございました。

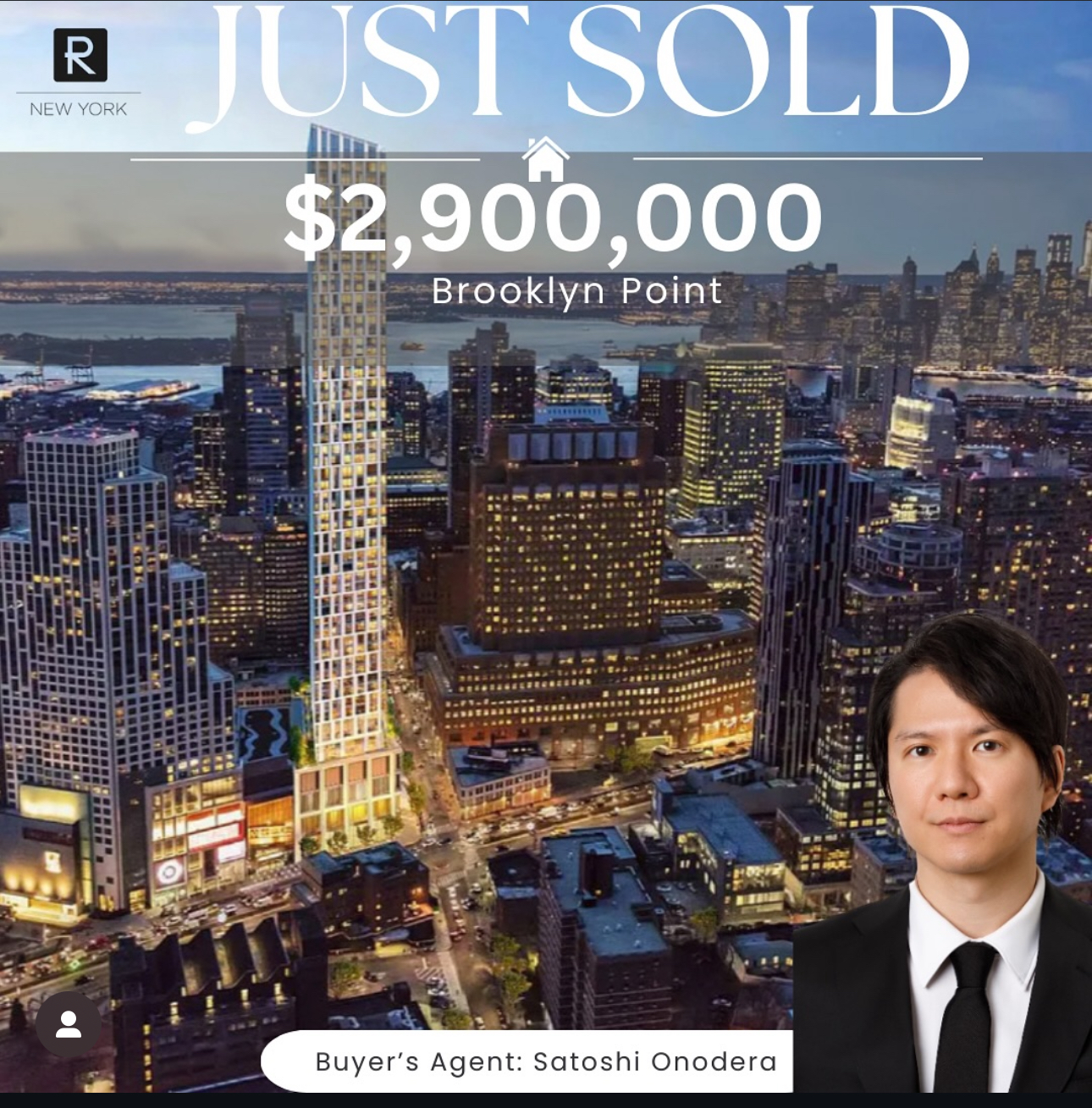

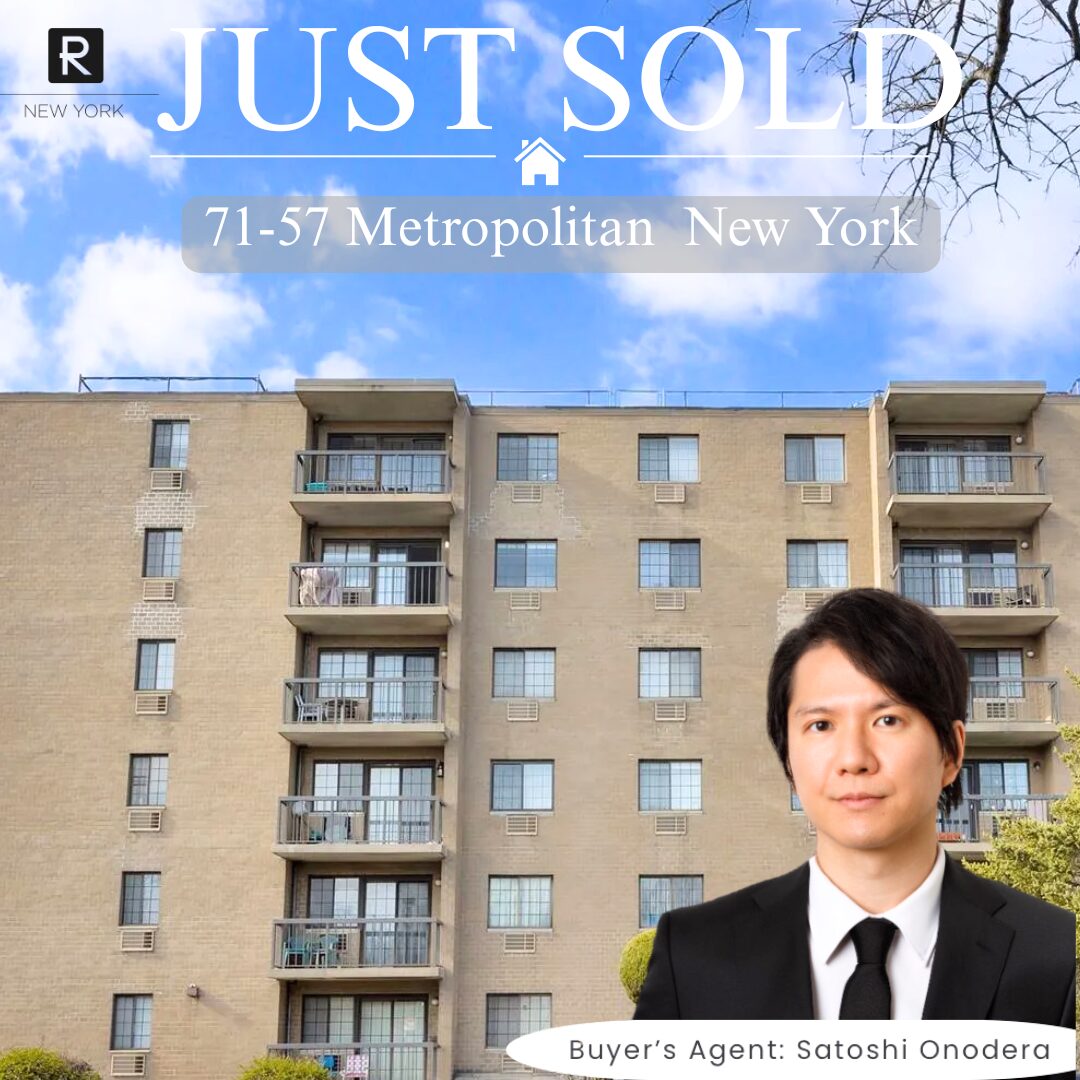

当社Reinvent NY Incでは、2019年よりアメリカ移住・不動産購入、賃貸される個人様、企業様のご支援を続け、あらゆる側面をサポートする総合的なサービスを提供しています。

まずは以下フォームより、一度お気軽にご相談をいただけますと幸いです。

アメリカ移住をお考えの方、投資額が少ないケース、アメリカで実績・ヒストリーがないケースから、どのような内容でもご相談ください。親身で誠実なご対応をお約束申し上げます。詳細は以下です。