皆さん、こんにちは。

当社サイトにご訪問をいただき、また世界中の不動産投資の中からニューヨーク不動産にご関心をいただき、ありがとうございます。

本記事では、日米不動産投資の違い、というテーマについて記事を執筆させていただきます。

最後までお付き合いいただけますと幸いです。

実質賃金の上昇が渋いとも言われている日本。対して、アメリカはどうなのでしょうか。

物価上昇がある意味で止まらないアメリカは、これらに伴って実質賃金も大きく上昇しており、更なる経済成長が見込めると言われています。

日本とアメリカの経済を比較することで、相違点を見出し、アメリカ不動産投資の実態がより見えてくるかもしれません。

今回は、主に不動産を取得するまでのプロセスにスポットを当て、解説いたします。

5つのテーマでお届けする不動産投資の日米比較

不動産投資における日本とアメリカとの比較について、以下5つの視点からひも解いて参ります。

- 表示された不動産価格の透明性

- ローン保証料

- 不動産投資に関わる金融商品

- 頭金の有無

- インスペクション

日本の不動産について詳しい方も、アメリカと日本の不動産取引が大きく違うことをお聞きしたら、驚かれるかもしれません。

互いの違いを比較することで、メリットがより際立つこともあれば、その逆もあります。ぜひ参考にしていただければ幸いです。

日米比較その1〜表示された不動産価格の透明性〜

不動産価格の透明性という視点においては、「不透明さの日本・透明性の高いアメリカ」ということがよく言われます。

最も大きな要因としては、日本不動産の商習慣が挙げられますが、それだけではなさそうです。

次章でもう少し詳しく掘り下げます。

日本の不動産価格はブラックボックス?

日本の不動産においては、不動産購入にかかる消費税のうち、土地は非課税・建物は課税対象のため、明確にされています。

日本の総額表示は不動産商習慣にも起因しますが、法律で義務付けられている点も大きいといえます。また、土地と建物の割合に興味を示さず、深く追求しない買主が一定数いることも事実です。

しかしながら、不動産の過去の取引価格がわからない、といったところ、これら情報が必ずデータベース(レインズというものが業界では使われています)で全て管理されるわけでないところ、というのは日本の不動産のある意味で大きな特徴になります。

アメリカの不動産は情報がオープンで分かりやすい

対して、アメリカの不動産は、情報がよりオープンで分かりやすいという特徴があります。現在の不動産価格がインターネット上で調べて割り出すことが、不動産のプロフェッショナルでなくとも容易であるのです。

日本とアメリカで価格表示に差が生まれるのは、消費者が情報を求めているため、フェアハウスマーケットの考えに基づくためです。アメリカ不動産の情報がオープンであることは、消費者の関心の高さの表れといえるでしょう。

日米比較その2〜ローン保証料〜

ローン保証料については、日本ではこれらが発生しますが、アメリカでは少々考え方が異なります。

日本のローン保証料に対して、異なる考え方で担保を求めるのが、アメリカの不動産ローンの考え方です。ローン保証料の面から見た日本とアメリカの違いを掘り下げます。

日本のローン保証料は融資額のおよそ2%?

金融機関から融資を受ける際、通常、金融機関を通して保証会社とも保証契約を締結します。その際にかかる費用が保証料と呼ばれます。

保証料の額は融資額の0〜2%程度であり、融資実行の際に保証料を差し引かれて実行されることが一般的です。

保証料の有無についてはさまざまな議論がありますが、保証会社は重要な役割があります。債務者の支払いが滞った際に、債務者に代わって金融機関へ一括返済することです。

以降は保証会社が新たな債権者として、債務者と返済に向けて話し合います。保証料はこれらの活動になくてはなりません。

アメリカでは頭金20%未満の場合、PMIの加入が必須

アメリカ不動産を購入するに当たり、アメリカの金融機関で融資を受けた場合、保証料はかかりませんが、頭金が融資額20%以下の場合、PMIという保険に加入が求められる場合があります。

プライベート・モーゲージ・インシュランスの略で、債務者が滞納した際の保証を担っており、保険会社が日本でいう保証会社の役目を果たします。

費用は年額で融資額の0.3%から1.5%程度で、毎月払いの他、ローン成立時に一括で支払うことも可能です。

返済が順調に進み、返済割合が20%を超えた段階で、債務者は解約の申し入れができることもPMIの特徴です。

ただ、これらが必ずかかるわけでなく、日本と比較して、アメリカの場合は保険会社が提供していることがポイントです。

日米比較その3〜不動産投資に関わる金融商品〜

日本の不動産投資でローンを利用した場合、必ずしも当該物件に居住する必要はありません。自己の居住用不動産を、住宅ローンを利用して取得した場合に限ります。

日本の不動産投資で活用できるローンは、投資用ローン一択で、金融機関と金利が選択できる程度です。一方アメリカでは、金融機関・政府系の他、さまざまな選択肢から選べます。

この章では、金融商品やそれに伴う注意点を解説します。

日本:住宅ローンを利用して不動産投資ができるか

不動産投資に住宅ローンは利用できません。金利の低い住宅ローンを利用して投資用不動産を取得・運用できれば、利回りが高くなりますが、固く禁止されています。金融機関に事実と異なる理由を伝え、融資が実行された場合は詐欺罪に問われることもあります。

ただし、自己の居住用に不動産を取得した場合に、取得後に転勤が決まったとします。この場合、定期・不定期を問わず、賃貸として貸し出すことは可能です。

最初から投資用に取得するのであれば、投資用ローンを利用することが一般的となります。

アメリカ 不動産投資に有利な金融商品の選択肢が豊富

アメリカにおいて、不動産ローンはさまざま種類が存在します。かの有名なリーマンショックの引き金となったサブプライムローン(ローン返済中の不動産を担保に借入が可能)も、不動産に関係するローンです。

金融系や政府系の他、ハード・マネー・ローンといった不動産向け短期(金利はやや高め)ローンや、商業系のローンも不動産投資では活用できます。

全体的に金利の高さが目立ちますが、アメリカ不動産ではそれ以上に価格が上昇する可能性があるため、ハード・マネー・ローンでも採算をとれる可能性は十分あるのです。

金利が高いというよりも、経済の好調が金利を生み出しているという方が正しいかもしれません。

また、アメリカにおいては、ご自身が住むことを前提にした場合に限った、金利3.5%程度からなどのFHAローンなど低金利のローンも存在する他、ニューヨークなどではCoopと呼ばれる、購入者が、購入後最低何年かは住むことが前提として購入する物件も数多く存在します。詳細は、ぜひ当社までお問い合わせください。

日米比較その4〜頭金の有無〜

日米いずれの金融商品も、頭金が必要かというと、必ずしも必要であるわけではありません。

この章では、日米の頭金に関する違いと、頭金をいれるべき根拠について解説します。

属性次第の日本

日本の不動産投資において、物件価格の10〜20%程度の頭金を準備することが一般底と言われます。しかし、物件によっては1%ないしそれ以下の頭金でローンが組めてしまうケースもあります。

頭金を準備することで、以下4つのリスクを軽減します。

- オーバーローン

- 金融機関の審査に落ちる

- 利回りの悪化

- 金利が高くなる

不動産投資から撤退という判断を下した場合、売却に即して現金を追加しなければならない可能性があります。頭金を準備することで、その際にかかる費用を抑制できるのです。

アメリカ不動産では、20%程度の頭金が必要であることが多い

アメリカ不動産への投資の場合は、20%程度が一つの目安になります。ただし、物件の未来を含めた価値を見据えて判断される場合、物件によってはより柔軟に調整ができる場合もあります。

総じて、不動産価格が上昇トレンドであるアメリカの不動産投資においては、出口戦略(キャピタルゲインの取得)が明確であるため、頭金を投資の必要経費として考えるものとなります。

日米比較その5〜インスペクション〜

日米どちらもインスペクションは重要視されています。

アメリカの実態と、日本の法律と現実との乖離について、詳しく解説します。

日本でのインスペクション

日本の宅建業法では、インスペクションについてはあっせんの有無を明らかにする、と明記されています。しかし実際のところは、判断は現場に委ねられていることが多いと言えるかもしれません。

仮に、築根数が浅い人気物件の場合に売主にインスペクションを求めると、あまりよい反応は得られません。「インスペクションを求められない別の買主を探したい」というケースもあるようです。これはリスクとなります。

仮にインスペクションが行われずに瑕疵が生じた場合、契約不適合責任の範囲内で補償するようにと、2020年に民法が改正されました。インスペクションを行ってあらかじめリスクを予見するよりも、何かが生じた場合に実費で負担する方が、合理的といった判断です。

インスペクションは重要ですが、積極的に行われる頻度が少ないのが現状と言えるでしょう。

インスペクションがほぼ義務化されているアメリカ不動産

対して、アメリカではインスペクションが必須とされています。実質的に義務化されていると言っても過言ではありません。投資家が不動産の判断するためになくてはならない指標の一つであり、欠かせない存在となりました。

これらの違いも一つ日米の大きな違いかもしれません。

まとめ

今回は、アメリカ不動産投資について、日米の違いからひも解きました。法律もさることながら、お互いの商習慣の違いもおわかりいただけたと思います。

| 日本 | アメリカ | |

| 価格表示 | ・総額表示

・土地と建物の割合を調べにくい |

・総額表示

・土地と建物の割合を調べやすい |

| 保証料 | ・原則必要 | ・不要

・保険に加入する場合がある |

| 金融商品 | ・住宅ローンは不可

・投資用ローン一択に |

・商品の種類が豊富

・金利がやや高めだが不動産自体の 価値も高いため問題ない |

| 頭金 | ・ない場合もあるが、20%程度

・金融機関の判断次第では必要 ・できるだけ準備した方がベター |

・20%程度 |

| インスペクション | 事実上、消極的 | 事実上、マスト |

記事をお読みいいただき、ありがとうございました。

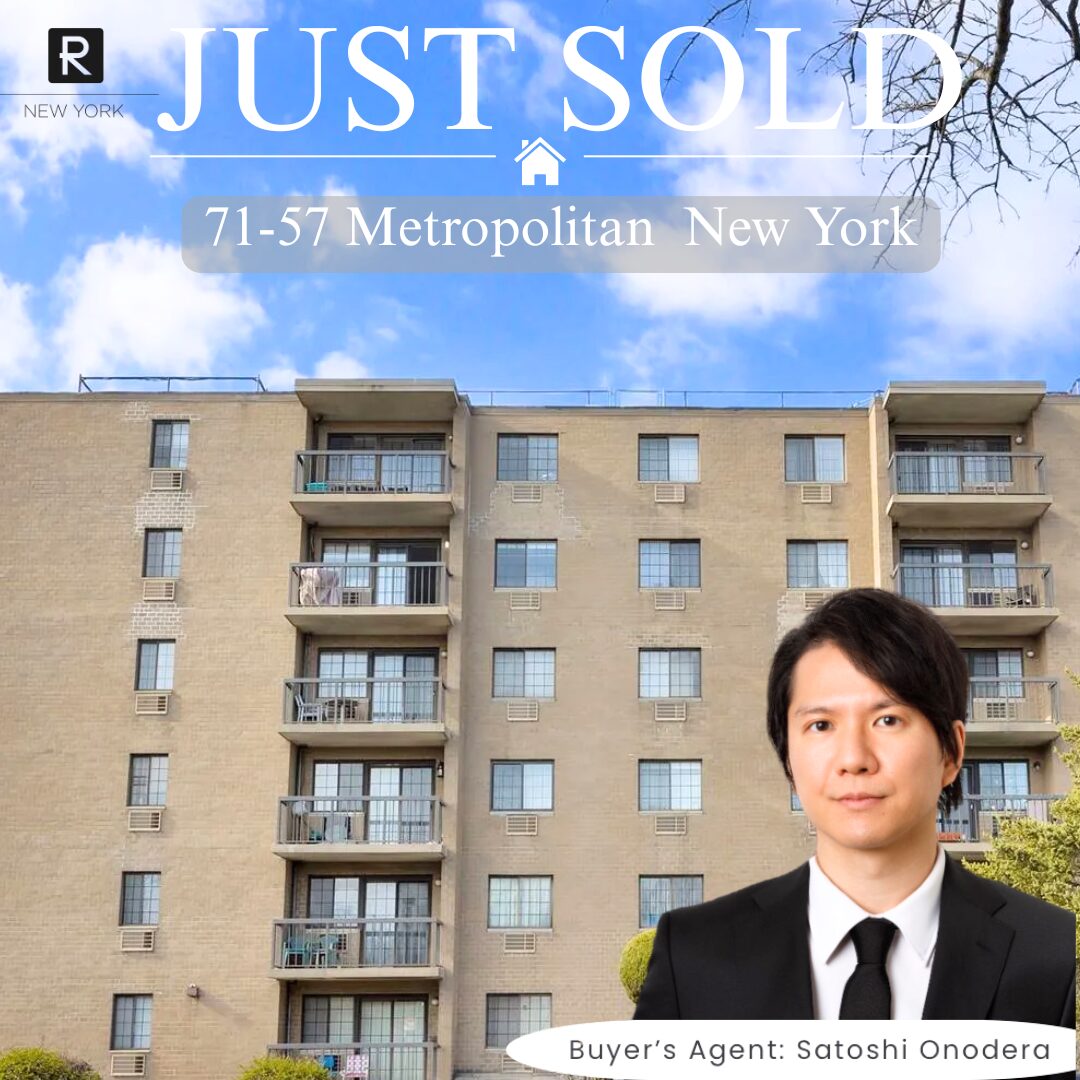

当社Reinvent NY Incでは、2019年よりアメリカ移住・不動産購入、賃貸される個人様、企業様のご支援を続け、あらゆる側面をサポートする総合的なサービスを提供しています。

まずは以下フォームより、一度お気軽にご相談をいただけますと幸いです。

アメリカ移住をお考えの方、投資額が少ないケース、アメリカで実績・ヒストリーがないケースから、どのような内容でもご相談ください。親身で誠実なご対応をお約束申し上げます。詳細は以下です。